�����ȉ�v�������g�b�v �� ��v�Ŗ���� �� �ؒn��

��v�Ŗ����

�Ŗ�

�R���T��

�r�o�b ��v |

�ؒn��

�ؒn����ݒ肵���ꍇ�̐Ŗ���̎戵���ɂ���

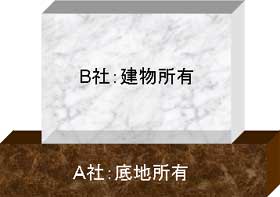

�@�ؒn����ɂ��āA�@�l�Ԃ̎ؒn���̐ݒ�ɌW��Ŗ���̎�舵���ɂ��Ď��Z�߂����Ǝv���܂��B �@�Ȃ��A�ؒn���ҁi�ؒn�l�j�y�юؒn���ݒ�ҁi��n���L�ҁj�Ƃ��ɖ@�l�ł��邱�ƁA�܂��A��Ɏؒn����ݒ肵�����_�ɂ�����@�l�ł̉ېŊW���L�ڂ��Ă��܂��̂ŁA�����ӂ��������B �P�A�ؒn���ېŐ��x�̊T�v �@�Ŗ���̎ؒn���Ƃ́A���l�����L����y�n���g�p���v���錠���������A�����̏��L��ړI�Ƃ���ؒn���݂̂Ɍ��肳�����̂ł͂Ȃ��A����̎{�݂�݂��Ȃ����i�u��ł��ΏۂƂȂ�܂��B �@�������A��ʓI�ɂ͎ؒn�؉Ɩ@�̑ΏۂƂȂ錘�łȍ\�z���̏��L��ړI�Ƃ�����̂��������₷���ł��傤�B �@�ȉ��̐}�̂悤�ɁA�`�Ђ����L����y�n���a�Ђ������A���������݂��ď��L����悤�ȃP�[�X�ɂ�����A�`�Ђ����L����y�n���a�Ђ��g�p���v���錠���ł��B

�@�ؒn���́A�ؒn�؉Ɩ@�ɂ��ؒn���҂̌����������ی삳��Ă��邱�Ƃ���A�ؒn���ݒ�҂́A���������L����y�n�𗘗p���錠�����ቺ���o�ϓI�D�ʐ����������邱�Ƃ���A�ؒn���̐ݒ�ɂ����茠���������邱�Ƃ���ʓI�ɍs���Ă��܂����B �@�����ŁA�Ŗ���͎ؒn����ݒ肵���ꍇ�ɁA�ʏ팠���������銵�s�ɂ���n��ɂ����ẮA�������̎�����s�����Ƃ�O��Ƃ�������ɂ����āA�ېŊW�����Ă��܂��B �@�܂��A�Ŗ���́A���ʎؒn���ƒ���ؒn������i��ʂ��Ă��Ȃ����Ƃ���A��ʓI�ɂ͒���ؒn���ɑ��Ă����ʎؒn�����l�̖�肪������\��������܂��B �@�Ȃ��A�����ŕ]����A�ؒn��������30�������̒n��ɂ��ẮA�����Ƃ��āA�����������銵�s���������̂Ƃ��Ď�舵���Ă��܂��B �@���������āA�ؒn����ݒ肵�����Ɍ������������ꍇ�ɂ́A�ؒn���ҋy�юؒn���ݒ�҂̉ېŊW�������܂����A�����������Ȃ������ꍇ�ɂ����Ă��{�����ׂ��ł��������̂Ƃ��āA���҂̉ېŊW��������\���������܂��B �@�ȉ��A���ꂼ��̉ېŊW�ɂ��Đ������܂��B �Q�A�ؒn���ݒ�҂̉ېŊW (1)�������̎�����ꍇ �@�ؒn���ݒ�҂��ؒn���̐ݒ�ɂ�����A�������������ꍇ�ɂ́A���Y���������v���i���v�j�Ɍv�シ�邱�ƂɂȂ�܂��B �@����A�ؒn����ݒ肵�����Ƃɂ��y�n�̎�����50���ȏ㉺�������悤�ȏꍇ�ɂ́A���Y�y�n�̒��뉿�z�̂��������������������������z���������i��p�j�Ɍv�シ�邱�ƂɂȂ�܂��i�@��138���j�B

�@���������āA�����������Ǝؒn�����n�����̍��z�ɑ��Ė@�l�ł��ېł���邱�ƂɂȂ�܂��i�}�C�i�X�̏ꍇ�ɂ́A�ېŏ����̃}�C�i�X���ʂƂȂ�܂��j�B

(2)�������̎������ꍇ �@�����������銵�s������n��ɂ����āA�ؒn���̐ݒ肪�������ɂ�������炸�������̎������ꍇ�ɂ́A�u�����̒n��i�K���Ȓn��j�v�����Ă��邩�ǂ����ɂ��ېŊW���قȂ�܂��B �@�Ȃ��A�y�n�̍X�n���z�ɑ��ĔN6�����x�̂��̂ł���Ƃ��́A�u�����̒n��v�Ƃ��Ď戵�����ƂƂ���Ă��܂��i�@���13-1-2�j�B �@�Ȃ��A���̏ꍇ�́u�����̒n��v�Ƃ́A�X�n���z�ɑ��ĔN6���łȂ���Ȃ�Ȃ��Ƃ������̂ł͂Ȃ��A�K���Ȓn����Ӗ�����Ɖ�����܂��B ①�����̒n������Ă���ꍇ �@�ؒn���̐ݒ�ɂ�����A�u�����̒n��v�����Ă���ꍇ�ɂ́A���i�A�ؒn���̉ېŊW�͐������A������n�㑊���z���v���Ɍv�シ�邱�ƂƂȂ�܂��B

②�����̒n������Ă��Ȃ��ꍇ �@�ؒn���̐ݒ肪�������ꍇ�ɂ����āA�ʏ팠���������銵�s������ɂ��S��炸�A�������̎������A���A�u�����̒n��v�̎�����Ȃ��Ƃ��́A�ȉ��̎Z���ɂ��v�Z�������z�����z�̑��^�����������̂Ƃ��Ď�舵���܂��i�@���13-1-3�j�B �@�y�n�̍X�n���z�~�i1�|���ےn��^�����̒n��j���������̔F��z

�R�A�ؒn���҂̉ېŊW (1)�������̎�����ꍇ �@ �ؒn���҂��ؒn����ݒ肵���ꍇ�Ɍ��������x�������ꍇ�ɂ́A���Y���z�́u�ؒn���v�Ƃ��Ď��Y�Ɍv�シ�邱�ƂɂȂ�܂��B

�@�Ŗ���́A�ؒn���͌������p���Y�Ƃ��Ă͎�舵���Ă���܂���̂ŁA���ʎؒn���y�ђ���ؒn���Ƃ��ɏ��p���邱�Ƃ͂ł��܂���B �@���������āA���Ђɔ��p���邩�ؒn���Ԗ����ɂ��ؒn���ݒ�҂Ƃ̊Ԃŗ��ޗ����̎�������邱�Ƃɂ�萸�Z����܂Ŏx�o�z�����Y�Ƃ��Čv�コ��邱�ƂɂȂ�܂��B

(2)�������̎������ꍇ �@①�����̒n������Ă���ꍇ �@�ؒn���̐ݒ�ɂ�����A�u�����̒n��v�����Ă���ꍇ�ɂ́A���i�A�ؒn���̉ېŊW�͐������A�x�������n�㑊���z�������Ɍv�シ�邱�ƂƂȂ�܂��B

�@②�����̒n������Ă��Ȃ��ꍇ �@�ؒn���҂Ɠ��l�ɑ��^�����������̂Ƃ��Ď�舵���邱�ƂɂȂ�܂��̂ŁA�Q(2)�A�̎Z���Ɋ�Â����z�����z�ɂ��Ďv�Ƃ��ĉېł̑ΏۂƂȂ�܂��B

�@�ؒn���҂͎v�ɑ��Ďؒn���ݒ莞�ɉېł���邱�ƂɂȂ�܂����A���Y�ؒn���𑼎Ђɏ��n������A�_���ɔ������ޗ����̐��Z���s��ꂽ�i�K�Ō����Ƃ��đ����ɎZ������邱�ƂɂȂ�܂��B �S�A��O�I�Ȏ戵�� (1)�����Ԋ҂Ɋւ���͏o���̒�o �@��L�P�`�R�́A�ؒn�؉Ɩ@�ɂ��ؒn���҂̌��������łȂ��̂ł��邱�Ƃ�O��Ƃ����戵�����Ȃ���Ă��܂����A�e�q��Њԓ��̗��Q�̋��ʂ���W�ɂ����ẮA�_����Ԗ������ɂ����đ�O�ҊԂɂ�����悤�Ȍ����̎咣���Ȃ���邱�Ƃ��l���ɂ������Ƃ�����A���̗v�������ꍇ�ɂ́A�ؒn���̑��^�����������̂Ƃ���戵�������Ȃ����ƂƂ���Ă��܂��B �@���̏ꍇ�ɂ́A�����̒n��i�K���Ȓn��j�����Ă��邩�ǂ����ɂ��ېŊW���قȂ�A�����̒n������Ă��Ȃ��ꍇ�ɂ́A�����̒n��Ǝ��ےn��Ƃ̍��z�ɂ��āA�������^�����������̂Ƃ��Ď�舵���邱�ƂɂȂ�܂��i�@���13-1-7�j�B �@�Ȃ��A�ؒn���̑��^�F��̖����v���͈ȉ��̒ʂ�ł��B

�@��L�v���������Ƃɂ��A�ؒn���̔F��ېł̖��͐����Ȃ����ƂɂȂ�܂��B �@�Ȃ��A��L�戵���́A�ؒn���҂Ƃ��Ă̌������咣���Ȃ����Ƃ�O��Ƃ��Ă��邽�߁A���������ꕔ�ł��x�������ꍇ�ɂ́A�K�p������܂���B �@�܂��A��L�v�������ؒn���̐ݒ肪�������ꍇ�ɂ����āA�u�����̒n��v�̎��s���Ă��Ȃ��ꍇ�̉ېŊW���ȉ��ɋL�ڂ��܂��B ①�ؒn���ݒ�҂̉ېŊW �@�u�����̒n��v�ɖ����Ȃ��n�サ�����Ă��Ȃ��ꍇ�ɂ́A�����̒n��Ǝ��ےn��̍��z�ɑ��đ��^�����������̂Ƃ��Ď戵���܂��B

②�ؒn���҂̉ېŊW �@�ؒn���҂ɂ����ẮA�����̒n��ɖ����Ȃ����z�����x�����Ă��Ȃ����Ƃ���A���Y���z�����A�����������v�コ��Ă���܂��̂ŁA����ېŊW�������邱�Ƃ͂���܂���B �@�����Ďd��������ƈȉ��̂悤�ɂȂ�܂��i�v���Ƒ����̗������v�コ��邱�Ƃ���A�ېŏ����ɉe���͂���܂���j�B

(2)����ؒn���ݒ�ɌW��O���n�� �@����ؒn���̐ݒ莞�ɂ����āA�ؒn���҂��ؒn���ݒ�҂ɑ��āA�ؒn�ɌW��_����Ԃ̒����̈ꕔ���͑S�����ꊇ�O�����̈ꎞ���Ƃ��Ďx�������Ƃ���茈�߂���ŁA���ҊԂňꎞ���̎�����s���ꍇ�ɂ����āA�ȉ��̗v�������Ƃ��́A���̑��̈ꎞ���i�������A�ۏ؋����j�̎���Ƃ͕ʂɁA�ؒn���҂ɂ����ẮA�ꎞ�����u�O����p�v�Ƃ��ď������A�ؒn���ݒ�҂ɂ����ẮA�ꎞ�����u�O����v�v�Ƃ��ď������邱�ƂƂ���Ă��܂��i����17�N1��7���t���Œ���������j�B

�T�A�܂Ƃ� �@�ؒn������ɂ��ẮA�Ŗ���̎戵�������G�ƂȂ��Ă���A��L�ŋL�ڂ��������ȊO�ɂ��l�X�Ȍ����W�������z�肳��܂��B �@�܂��A�ؒn���ݒ莞�݂̂ɍS��炸�A�ؒn���Ԓ��A�ؒn�_�����ɂ����Ă���������K�v������܂��B �@�W��ЊԂ�d�v�Ȏ���W�̂����ЊԂɂ��������ɂ����āA�v��ʉېŖ�肪�����Ȃ��悤���O�̌������\���s���K�v������ł��傤�B �i2009.12.30�j |

| Copyright Asuna Accounting. All rights reserved. |