あすな会計事務所トップ > 会計税務情報 > 法人税

会計税務情報

税務

コンサル

SPC 会計 |

法人税

「役職員による横領があった場合の税務上の取扱い」

役職員による横領があった場合、税務上は主に以下の論点が生じます。 1、賞与認定されるか、重加算税の対象となるか 2、損害賠償請求権について益金として認識するタイミングはいつか 1、賞与認定されるか、重加算税の対象となるか 代表者による横領(使い込み、売上を除外して金員を着服等)があった場合、特に同族会社などでは『代表者=法人』と考えられるケースが多く、賞与認定されるほか、重加算税の対象となる可能性が高いです。 これは代表者に限らず、従業員が行った横領であっても、『当該従業員の行為=法人の行為』と看做されるような場合には、やはり重加算税の対象となる可能性があります。例えば、資金管理を特定の従業員に長年に亘り任せっきりにし、経営者によるコントロールが一切行われていないような場合などがこれに該当します。 反対に、取締役の横領でも、当該横領が明らかに個人的な行為であり、経営者による適切なコントロールが行われていたにも関わらず行われた場合や、株主や他の役員が当該横領を知り得なかったような場合には賞与とはならず、横領損失として損金性があると考えられます。従って、この場合には源泉税はかからず、重加算税の対象にもならないものと考えられます。

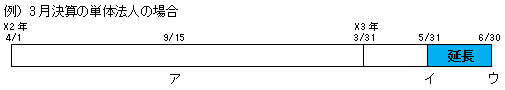

2、損害賠償請求権について、益金として認識するタイミング 賞与若しくは横領損失となる一方で、法人としては損害賠償請求権を取得するため、当該請求権(資産)について益金に算入します。 そのタイミングについて、法人税法基本通達2-1-43によれば、「他の者から支払いを受ける損害賠償金の額は、その支払を受けるべきことが確定した日の属する事業年度の益金の額に算入するのであるが、法人がその損害賠償金の額について実際に支払いを受けた日の属する事業年度の益金の額に算入している場合には、これを認める」とされており、実際に回収したときに益金に計上すればよいと解されます。 しかし、ここでいう“他の者”には会社の役職員は含まれないと考えられるため、今回のように役職員による横領があった場合においては、原則的取扱である“確定した日”に益金を計上する必要があります。 そこで、この“確定した日”のタイミングが問題になりますが、平成20年2月15日東京地裁において、“確定した日”とは「法人が横領の事実を知り、損害賠償請求権の行使が事実上可能になった時」とする判決がありました。 しかし、昭和58年東京高裁において「横領のあった事業年度に益金を計上すべき」とする判決が出ており、意見が割れていることから、今後の判決の動向を見守る必要があると考えます。

(2008.3.17) |

| Copyright Asuna Accounting. All rights reserved. |