あすな会計事務所トップ > 会計税務情報 > グループ法人税制・その2

会計税務情報

税務

コンサル

SPC 会計 |

グループ法人税制

グループ法人税制・その2

今回は100%グループ内の法人間の資産の譲渡取引等について説明します。 1.制度趣旨

通常、法人が資産を譲渡した場合には、譲渡収入は益金の額に算入され、譲渡原価は損金の額に算入されます。つまり課税所得の計算上、譲渡損益が認識されることとなります。一方、連結納税制度を選択している連結法人間で資産を譲渡した場合、譲渡損益は、その連結グループ外への移転等の時まで繰延べることとなります。 連結納税制度を選択していない100%グループ内の法人間で譲渡があった場合も、連結納税制度を選択している連結法人間での譲渡と同様に、譲渡損益をグループ外への移転等の時まで繰延べることとなります。 2.対象となる譲渡

内国法人である普通法人又は協同組合等から内国法人である普通法人又は協同組合等への譲渡のみがこの制度の対象となり、100%グループ内の法人間の譲渡であっても人格のない社団等、公益法人及び外国法人が譲渡法人又は譲受法人である場合には、譲渡損益の繰延制度は適用されません。

3.譲渡損益調整資産

この制度の適用を受ける資産を譲渡損益調整資産といい、その範囲は図表2のとおりです。

4.譲渡損益の実現(戻入)

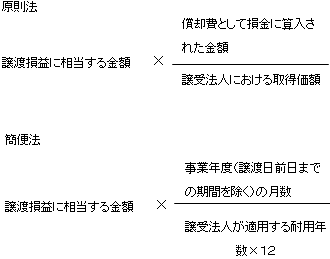

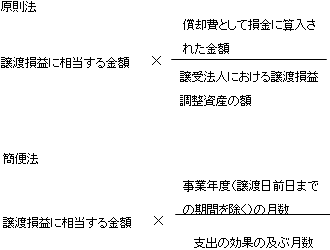

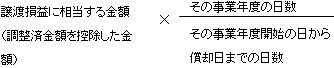

譲受法人において譲渡損益対象資産に譲渡・償却・評価換え・貸倒れ・除却その他の事由が生じたときは、その事由が生じた日の属する譲受法人の事業年度終了の日の属する譲渡法人の事業年度において、繰延べていた譲渡損益を実現(戻入)させます。実現させる損益は事由によって異なります。

【図表3】

(注)③④の簡便法は、譲渡損益調整資産の譲渡の日の属する事業年度の確定申告書において所定の記載がある場合に限り適用されます。(宥恕規定あり) なお、【図表3】①の『譲渡』には、同グループ内の法人への譲渡も含まれます。グループ外に資産が移転していないにも拘わらず譲渡損益を実現させてしまうのは制度趣旨に反しますが、実務簡便化の観点から譲渡法人の譲渡損益は譲受法人の譲渡により実現します。一方、譲受法人の同グループ内法人への譲渡に係る譲渡損益は繰延べられることになります。 5.通知義務

上記で説明したように、譲受法人の取引や処理が譲渡法人の譲渡損益実現の要件となります。譲渡法人の譲渡損益の実現を正しく行えるように次の通知義務が設けられています。①譲渡法人の通知義務 譲渡法人は、譲渡損益調整資産を譲渡した場合には、譲渡後遅滞なく、その譲受法人に対し、その譲渡した資産が譲渡損益調整資産に該当する資産である旨を通知しなければなりません。また、減価償却資産又は繰延資産の戻入額の計上方法につき簡便法の適用を受ける場合には、その旨も通知しなければなりません。 ②譲受法人の通知義務 譲受法人は、譲渡損益調整資産につき、上記4の事由が生じたときは、その旨(事由が“償却”である場合には償却額を含む。)及びその生じた日を、その事由が生じた事業年度終了後遅滞なく、譲渡法人に通知しなければなりません。(2012.3.26) |

| Copyright Asuna Accounting. All rights reserved. |