あすな会計事務所トップ > 会計税務情報 > 消費税

会計税務情報

税務

コンサル

SPC 会計 |

消費税

「納税義務(調整対象固定資産を購入した場合の特例)」

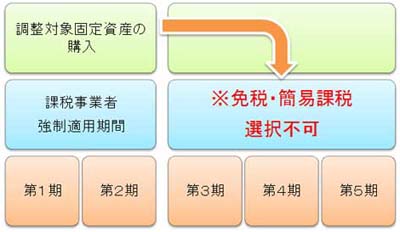

平成22年度税制改正により、平成22年4月1日以降、下記の2条件の両方に該当する事業者は、2、の取得の日の属する課税期間の初日から3年を経過するまでは、免税事業者及び、簡易課税選択事業者とはなれないこととされました。(消費税法第9条第7項)

※事業年度を1年としております。 調整対象固定資産とは、固定資産のうち、建物、構築物、機械装置、器具備品等の有形固定資産のほか、無形固定資産やゴルフ場利用株式等、生物その他一定のもののうち、一取引単位毎の金額が100万円以上のものが該当します。 これは、そもそも固定資産として保有する資産については、長期に渡って使用することを前提として購入しているものであるため、取得の時だけの課税売上割合だけで控除税額を確定させると、その後、課税売上割合が大きく変動若しくは、その固定資産の使用目的を変更させた場合(例えば、賃貸用不動産を当初居住用として賃貸していたが、途中から事務所用に変更するといった場合)などに、不合理な結果となる可能性があるため、一定の固定資産については、将来調整を行うことでそのバランスを取ろうと、3年という期間を設けて一定の調整を加えることを規定しています。 しかし、このような固定資産を購入していた場合に、仮に3年後にその事業者が免税事業者、若しくは簡易課税選択事業者となっていると、消費税の計算上では上記のような調整は行われないこととなってしまうため、そのような不公平をなくし、もともとの制度趣旨に近づけるために、このような規定が新設されました。 従って、仮に、上記期間中に課税事業者選択不適用届出書、若しくは、簡易課税選択届出書を提出したとしても、その提出はなかったものとして取り扱われ、また、調整対象固定資産の取得後、3年内に該当の固定資産を売却してしまった場合でも、この規定は適用されますので、注意が必要です。(法第9条第7項、法基通1-4-11、1-4-15の2) また、上記にかかわらず、事業を廃止した場合には、この規定の適用はないとされています。 しかし、その場合には、別途、事業を廃止した旨を書面により届け出る必要がありますので、お忘れなく。(法第57条第3項) (2010.09.15) |

| Copyright Asuna Accounting. All rights reserved. |